Retrouvez ci-dessous toutes les publications d’articles ou d’ouvrages réalisés par le cabinet.

Les points d’attention comptables qu’un avocat devrait connaître lors de la création de son activité

Brillants orateurs et fins connaisseurs de la loi et de la jurisprudence, les avocats manquent parfois de préparation pour la gestion comptable et financière de leur activité.

Ils ont souvent voulu créer leur activité seul après quelques années en tant qu’avocat collaborateur au sein d’un cabinet plus structuré mais sans anticiper et évaluer les impacts financiers que cela pourrait avoir sur le court et moyen terme : l’exemple typique est un(e) avocat(e) qui souhaite une voiture pour se déplacer pour ses audiences et qui va demander à son expert-comptable un bilan prévisionnel que le concessionnaire lui réclame pour le financement du leasing. Et là, c’est souvent la chute !

- 1er point d’attention : la TVA

Pour les professions libérales et spécifiquement pour les avocats, il existe un seuil de chiffre d’affaires jusqu’auquel il y a une franchise de TVA (c’est-à-dire qu’il n’y a ni collecte ni déduction de la TVA) : le seuil s’élève à 42 900 € de recettes annuelles.

Ainsi, lors d’une première année d’activité, toutes les recettes inférieures à ce seuil seront exonérées de TVA et une mention particulière devra apparaître sur les factures d’honoraires. Un seuil de tolérance (52 800 € de recettes) existe également et ne devra pas être dépassé pour maintenir pendant l’année en cours la franchise en base de TVA.

Si ce seuil est dépassé, il faudra indiquer sur toutes vos factures d’honoraires le montant de TVA afin de la collecter ; Mais cela vous permettra aussi de la déduire sur l’ensemble de vos achats professionnels. En effet, vous serez désormais redevable de la TVA selon le régime simplifié, ce qui induira deux acomptes à payer et la déclaration d’une régularisation annuelle.

Il est ainsi important de suivre au début de son activité la facturation pour afin de pouvoir faire évoluer sa facturation.

- 2ème point d’attention : les cotisations sociales

Les émoluments que peuvent se verser les avocats (en exercice libéral) sont soumis à charges sociales, dont les pourcentages/montants peuvent être anticipés avant la phase de création. On peut les diviser en 2 catégories :

- Celles versées aux URSSAF ;

- Celles versées à la caisse nationale des barreaux français (CNBF) (attention, les montants devraient changer avec le projet en cours de réforme des retraites).

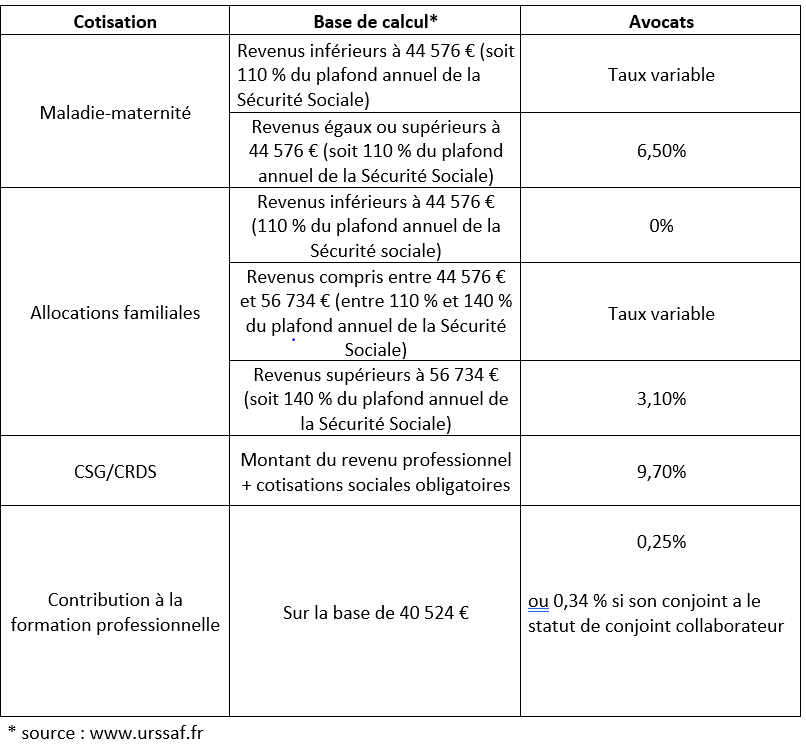

S’agissant des cotisations à verser aux URSSAF, elles se composent des cotisations maladie, des allocations familiales, de la CSG/CRDS et de la contribution à la formation professionnelle (un avocat en exercice libéral n’est pas soumis à la taxe d’apprentissage) :

S’agissant des éléments dus à la CNBF, ils se composent de la retraite de base et complémentaire, les droits de plaidoirie et la prévoyance (invalidité/décès)

Les cotisations retraite

- La retraite de base

Cotisation forfaitaire

| Age de l’activité | Montant |

| 1ère année | 284 € |

| 2ème année | 570 € |

| 3ème année | 894 € |

| 4ème et 5ème années | 1 218 € |

| 6ème année et plus (ou avocat âgé de plus de 65 ans) | 1 555 € |

Cotisation proportionnelle au revenu net (cotisation forfaitaire depuis 2018)

| Date d’inscription | Base de calcul | Taux/montant |

| 2019 | Cotisation forfaitaire | 239 € |

| 2018 | Cotisation forfaitaire | 239 € |

| Avant 2017 | Ensemble des revenus net | 3,1 % dans la limite d’un plafond de 291 718 € |

- La retraite complémentaire

Cotisation provisionnelle de début d’activité

| Date d’inscription | Montant |

| 2019 | 293 € (classe 1) |

Taux de cotisations

| Classe/Revenus | Jusqu’à 41 674 € | De 41 675 € à 83 348 € | De 83 349 € à 125 022 € | De 125 023€ à 166 696 € | De 166 697 à 208 370 € |

| Classe 1 | 3,80 % | 7,60 % | 8,70 % | 9,80 % | 10,90 % |

| Classe 2 | 4,50 % | 8,90 % | 10,35 % | 11,80% | 13,20 % |

| Classe 3 | 5,25 % | 10,25 % | 12,00 % | 13,80% | 15,55% |

| Classe 4 | 6,00 % | 11,60 % | 13,70 % | 15,80 % | 17,90 % |

La contribution équivalente aux droits de plaidoirie

La contribution équivalente aux droits de plaidoirie est calculée sur les revenus professionnels des avocats non-salariés et sur les rémunérations versées aux salariés, dans la limite, pour chaque rémunération, de 7 fois le plafond de la 1ère tranche du régime de retraite complémentaire, selon la formule suivante : Montant de la contribution de chaque avocat = revenus (dans la limite du plafond) ÷ valeur en revenus d’un droit de plaidoirie × montant d’un droit de plaidoirie

La valeur en revenus d’un droit de plaidoirie : 575 € avec un plafond de revenus pris en compte : 291 718 € (soit 7 fois le plafond de la 1ère tranche du régime de retraite complémentaire et le montant du droit de plaidoirie est de 13 €.

La prévoyance (invalidité/décès)

| Durée d’activité | Montant de la cotisation |

| De la 1ère à la 4ème année | 55 € |

| A partir de la 5ème année (ou après 65 ans) | 137 € |

- 3ème point d’attention : le suivi de la trésorerie

L’élément principal qu’il faut comprendre par rapport aux deux précédents points est qu’il existe une différence entre le chiffre d’affaires encaissé et le résultat. Et qu’ainsi, toute somme encaissée n’est pas à dépenser entièrement. Ainsi, pour connaître sa trésorerie disponible, il est nécessaire de réaliser un suivi via un tableur Excel ou grâce à un tableau personnalisé mis en place par un expert-comptable. Il existe des modèles très simples sur votre moteur de recherche préféré, qui consisteront à partir de votre solde bancaire initiale à :

- Additionner les honoraires encaissées (TTC ou HT selon votre régime de TVA) mensuellement ;

- Soustraire les factures d’achat et immobilisations (TTC ou HT selon votre régime de TVA) ;

- Déduire les rémunérations versées et cotisations sociales liées ;

- Déduire les impôts locaux (dont la CFE lorsque vous avez des locaux et dont le paiement est à effectuer en décembre) ;

- Le cas échéant déduire le solde de TVA du (lorsque vous ne bénéficiez plus du régime de franchise en base de TVA)

Vous avez des questions sur votre création d’activité en tant qu’avocat ? => contact@cra-consulting.fr

Les avantages de l’expert-comptable numérique

Tout d’abord, qu’est-ce qu’un expert-comptable numérique ? L’expert-comptable numérique est un expert-comptable, de tout âge, qui a décidé de faire des avancées technologiques de notre temps une force pour lui et ses clients.

En pratique, l’expert-comptable réalise in fine la même prestation de tenue comptable qu’un autre expert-comptable, mais la manière est totalement différente.

Avec l’expert-comptable numérique, plus besoin de préparer des pochettes avec les notes de restaurants, les factures de vente ou bien les relevés bancaires. En effet, votre expert-comptable numérique :

- Récupérera vos relevés bancaires automatiquement sans intervention de votre part autre que l’autorisation des accès ;

- Mettra à votre disposition une application smartphone ou un scanner pour vous permettre de scanner vos factures d’achats et tickets restaurants ;

- Vous proposera la mise en place de connecteurs marchands permettant d’aller récupérer directement les factures sur le site de certains fournisseurs (billets SNCF, Air France, factures bancaires, EDF) sans que vous ayez besoin de les télécharger ;

- Vous proposera une plateforme web sur laquelle vous pourrez transférer vos factures de vente à partir de votre outil de gestion et qui vous permettra d’obtenir une visibilité sur l’ensemble des éléments transmis.

Vous gagnerez ainsi du temps tant dans la mise à disposition des documents que dans le suivi des documents envoyés. Fini le papier et les documents égarés !

Mais les avantages d’un expert-comptable numérique ne résident pas tant dans la partie « classique » de la mission de l’expert-comptable que dans l’accompagnement du dirigeant au quotidien. Sachez qu’il est désormais possible d’avoir un suivi de votre comptabilité en quasi-temps réel sur votre smartphone vous permettant de suivre votre activité, votre trésorerie ou bien votre besoin en fonds de roulement. Plus besoin de suivre en parallèle votre trésorerie et d’attendre la liasse fiscale pour avoir une vision de votre activité.

Ceci n’étant qu’un exemple, beaucoup d’autres pourraient être détaillés dont l’accompagnement dans :

- Le choix et la mise en place de votre système d’information ;

- La dématérialisation de vos processus ;

- La mise en conformité RGPD ;

- La mise en place et la revue des contrôles généraux informatiques (exploitation, sécurité, gestion des changements, continuité d’exploitation).

En synthèse, un accompagnement au quotidien au plus près de vos problématiques !

Vous avez des questions et/ou vous recherchez un expert-comptable numérique pour votre entité ? Envoyez votre demande à contact@cra-consulting.fr

Le DAF externalisé représente mieux l’avenir de la profession

Taux d’actualisation pour les évaluations des engagements sociaux (IFC-IDR) au 31/12/2018

Selon le paragraphe 6.2.4 du recueil de l’Autorité des Normes Comptables (ANC), « le taux d’actualisation à appliquer pour actualiser les obligations au titre des avantages postérieurs à l’emploi (que ceux-ci soient financés ou non) doit être déterminé par référence à un taux de marché à la date de clôture fondé sur les obligations d’entreprises de première catégorie (de haute qualité selon la Norme IAS 19). Par ailleurs, il est précisé que la monnaie et la durée des obligations d’entreprises ou des obligations d’Etat doivent être cohérentes avec la monnaie et la durée estimée des obligations au titre des avantages postérieurs à l’emploi.

En pratique, les obligations de sociétés de première catégorie ou de haute qualité font référence aux Obligations d’Entreprise de rating AA (Corporate Bonds AA).

Ce taux n’est pas un taux sans risque, il reflète la valeur temps de l’argent. Une entreprise applique souvent un taux d’actualisation unique qui reflète la durée de l’engagement (duration) et la devise. Lorsque l’on a un actif de couverture, le rendement attendu de ces actifs est égal au taux d’actualisation.

Au 31.12.2018, le taux d’actualisation moyen retenu par les entreprises est de 1,57% (duration d’environ 10 ans)

Par ailleurs, Paragraphe 6.2.4.5 « Le coût financier qui correspond à une partie de la charge annuelle est obtenu en multipliant le taux d’actualisation déterminé au début de l’exercice par la valeur actualisée de l’obligation de l’exercice au titre des prestations définies, en tenant compte d’éventuels changements importants de l’obligation. »

En pratique, chaque année une charge financière est à reconnaître à la suite de l’effet de désactualisation. Au contraire un produit financier est à reconnaître à la suite de l’effet de rendement des actifs de couverture.